Что делать, если мошенники оформили на вас кредит

Что делать, если мошенники оформили на вас кредит

В ближайшей перспективе не следует пренебрегать самозапретом на такие действия. Пока же надо быть готовым к бюрократическим мытарствам.

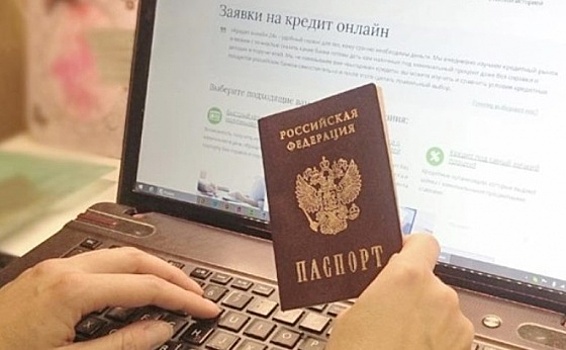

По поддельному паспорту мошенники очень легко могут взять кредит. Гораздо сложнее добросовестному гражданину потом доказать, что он его не брал. Если раньше этим грешили в основном микрофинансовые организации, то сейчас в таких историях фигурируют и вполне солидные банки. Регулятор пытается упорядочить ситуацию пока только с микрофинансовыми организациями — для них с 23 апреля заработают новые правила проверки клиентов при выдаче займов. «Парламентская газета» выясняла, снизит ли это количество мошеннических действий и какие шаги предпринять тем, кто стал жертвой кредитных злоумышленников.

Как теперь будут проверять клиентов и рекламировать займы

В последнее время в нашей стране ситуация с микрофинансовыми организациями близка к критической. Так, сейчас займы стали оформлять дистанционно по онлайн-заявкам, а у мошенников нет практически никаких барьеров. Для того чтобы взять под контроль выдачу микрокредитов, ЦБ РФ решил ужесточить требования к проверке заемщиков. С 23 апреля МФО будут обязаны при оформлении онлайн-займов проверять клиента по конкретным параметрам. Минимум по пяти из следующих:

действителен ли паспорт или другой документ, удостоверяющий личность;

соответствует ли кредитная история данным, которые предоставил заемщик;

принадлежит ли заемщику банковский счет, на который будет перечислен заем;

есть ли у клиента доступ к указанному номеру телефона;

принадлежит ли ему телефон, не получили ли к нему доступ мошенники;

соответствует ли внешность клиента фотографии в документе;

может ли заемщик ответить на контрольные вопросы, связанные с ним;

есть ли у него доступ к адресу электронной почты, указанному в заявке;

принадлежат ли клиенту указанные в заявлении данные — через государственные сервисы;

соответствует ли представленная информация общедоступным данным о человеке.

МФО может сократить количество параметров до трех, проверив принадлежность клиента банковскому счету, номеру телефона и устройству, с которого подана заявка.

По мнению юриста Александры Гольцовой, проблема заемщиков, которые не в состоянии выплатить кредиты, связана не только с недостаточно строгой проверкой клиентов, но и с плохой сохранностью и безопасностью персональных данных. Массовая и ничем не ограниченная реклама финансовых услуг также способствует этой проблеме. Законодательное собрание Ленинградской области разработало законопроект, предусматривающий административную ответственность для МФО, которые используют агрессивную рекламу. За нарушение этого закона предусмотрен штраф до 1 миллиона 600 тысяч рублей.

Первый заместитель председателя Комитета Госдумы по финансовому рынку, Константин Бахарев, обратил внимание на многие аспекты проблемы кредитных мошенничеств. Нарушения в рекламе и туманных условиях кредитования - всего лишь часть проблемы. Комитет Госдумы по финансовому рынку сосредотачивает свои усилия в нескольких направлениях для борьбы против мошенников. Одним из таких направлений является разработка законопроекта, который станет эффективным инструментом борьбы с кредитными мошенничествами.

С законопроектом будет возможность установить самозапрет на выдачу кредитов и займов во всех банках и МФО, в том числе и онлайн. Это ограничение будет внесено в кредитную историю для того, чтобы все кредиторы могли видеть его перед выдачей потребительского кредита или займа.

Недавно Госдума приняла закон, который позволяет быстро и эффективно блокировать сайты финансовых мошенников без необходимости обращения в суд. Такой подход показал свою эффективность, и Банк России собирается продолжать работу в этом направлении. Годовой отчет Банка России, который будет представлен на пленарном заседании 20 апреля, будет использоваться для обсуждения дальнейших мер и идей по борьбе с финансовым мошенничеством.

Только в редких случаях можно обойтись без судебного процесса

Законодатели пытаются повлиять на решение проблем в сфере кредитования, но и мошенники продолжают действовать. Делают они это в большинстве случаев успешно. Поэтому противопоставлять им нужно уверенные и активные действия.

В каждом конкретном случае развиваться ситуация может по-разному. Так, чаще всего мошенники берут персональные данные конкретного человека: реквизиты паспорта, вставляют туда другую фотографию, в большинстве случаев указывают липовый адрес прописки и по такому поддельному документу оформляют договор. Могут воспользоваться также утерянным паспортом. Кто-то узнает, что якобы должен МФО или банку деньги, когда уже возбуждено исполнительное производство, то есть за дело взялись судебные приставы.

Кто-то обнаруживает, что арестован счет, автомобиль или ему запрещен выезд из страны, начинает разбираться в ситуации и выясняет, что уже вынесен судебный приказ. Другие начинают получать от кредитной организации письма и СМС с просьбой вернуть долг. Это значит, что банк еще не предпринимал действий по взысканию через суд. В зависимости от конкретных обстоятельств и будет зависеть путь к восстановлению справедливости.

Адвокат Юлия Уколова поделилась с «Парламентской газетой» своими рекомендациями по действиям в ситуации, когда на ваше имя был взят кредит без вашего ведома. Первым шагом нужно посетить банк, где этот кредит был взят. Необходимо написать письменное заявление о том, что вы не брали кредит и узнали о том, что на ваше имя был взят кредит. Также следует попросить предоставить копию документов, таких как договор и паспорт, которые были предъявлены при заключении этого кредитного договора.

Юрист советует написать заявление в полицию по месту жительства. Хотя вероятность того, что уголовное дело будет возбуждено, невысока, но факт обращения в правоохранительные органы поможет зафиксировать противоправное событие и будет полезен для дальнейших действий. При этом следует учитывать, что проверку по заявлению обязаны провести, но дознаватели не всегда это делают, так как имеют формальное основание для отказа в возбуждении дела.

Дело в том, что в случае с кредитом по поддельным документам сам человек не лишается денег, деньги теряет финансовая организация, то есть потерпевшим является сам банк, а не тот, на чье имя взят займ. А заявления от кредитной организации на этом этапе пока нет. Дальше — самое важное: если уже есть судебный приказ на взыскание долга, нужно пойти к мировому судье, вынесшему приказ, написать заявление о его отмене.

Мошенники чаще всего при подделке документов указывают неверный адрес прописки, поэтому-то никаких судебных оповещений о том, что в суде есть заявление о взыскании долга, никто не видит. Так что если пропущен срок на отмену приказа или того хуже — дело уже у судебных приставов, нужно написать, что не получали по своему адресу регистрации никаких уведомлений, не знали о том, что дело в суде. Также прикладываете документальные подтверждения того, что обращались и в банк, и в полицию по факту мошенничества с вашими персональными данными. Эксперт говорит, что механизм отмены судебных приказов и приостановления исполнительного производства отлаженный, четкий, если все сделать верно, то приказ отменяют, исполнительное производство прекращают, аресты с имущества снимают.

Заключительный этап

«Парламентская газета» провела интервью с женщиной, которая была жертвой кредитных мошенников. Оказалось, благодаря ее настойчивости и действиям, она успешно завершила этот неприятный опыт. Женщина отменила судебный приказ и сняла арест с ее имущества. Более того, на этом этапе банк сам распознал фотографию в поддельном паспорте и осознал факт мошенничества. К счастью, банк признал свою ошибку, отказался от дальнейшей борьбы за долг и принес свои извинения. К сожалению, такие благоприятные исходы бывают очень редко и только с солидными банками.

Адвокат Юлия Уколова рассказала, что многие банки и МФО после отмены судебных приказов идут дальше, а следующий этап на этом пути — подача иска в суд общей юрисдикции о взыскании долга по кредиту. Она объяснила, что приказное производство, которое в компетенции мирового судьи, и исковое производство в обычном суде — это разные процедуры, второй вариант — это не упрощенная выдача приказа, а полноценный состязательный судебный процесс.

Адвокат поделилась своим опытом, для защиты доверителей она предпринимает такой шаг — подает встречный иск о признании кредитного договора недействительным. Только на этом этапе есть юридические основания для истребования всех документов от финансовой организации. И вот тут необходимо ссылаться на то, что вы, например, теряли паспорт или не подписывали кредитный договор. Неизбежно суд будет назначать экспертизу и проверять подлинность паспорта, назначать почерковедческую экспертизу, которая покажет, что подпись под договором сделана кем-то другим. Ну, а дальше уже банк может возбуждать дело, так как потерпевший от этого преступления он, полиция уже не сможет по формальным основаниям закрыть дело и будет искать мошенника. Для добросовестного гражданина все мучения на этом заканчиваются.

Фото из открытых интернет-источников